来源:慧保天下

2023年上半年,财产险行业依然维持了较为稳健的发展态势,据行业交流数据,行业整体保费增速超9%,与此同时,整体再度实现整体承保盈利,且额度达到115亿元。

然而,除去几家上市险企,非上市险企依然是承保亏损的。

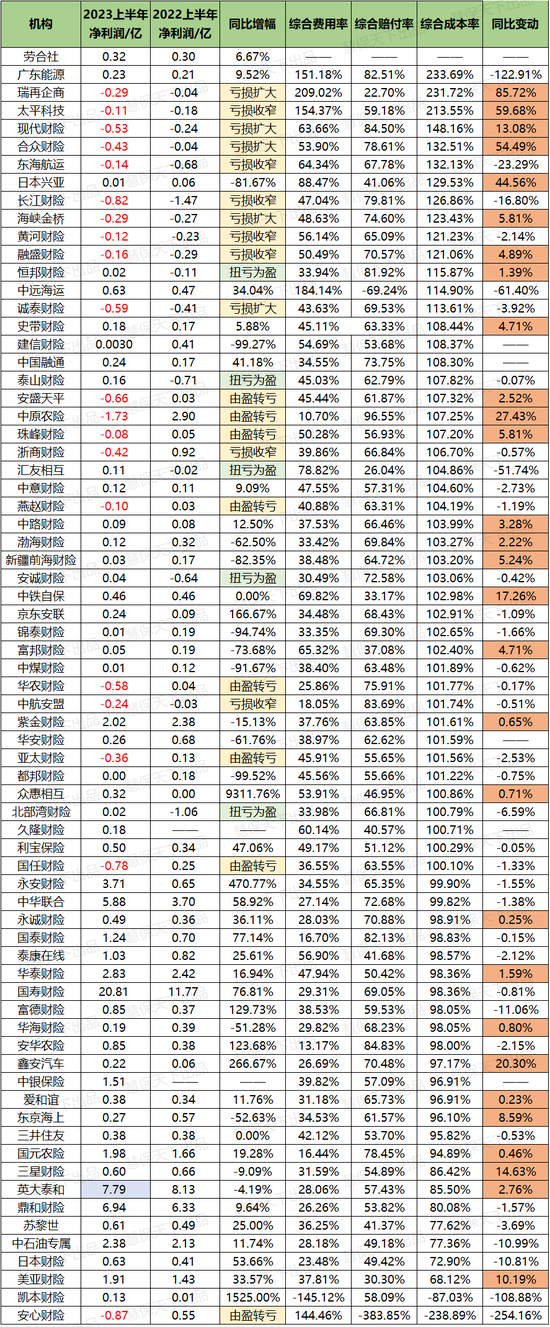

截至8月1日,据慧保天下统计,共有71家非上市财险公司披露了2023年上半年偿付能力报告,其中,25家综合成本率低于100%,45家综合成本率高于100%,占比超过64%,剔除综合成本率显示为负数的安心财险、凯本财险,以及未披露数据的劳合社,68家非上市财险公司的综合成本率高达108.60%。

需要注意的是承保亏损只代表承保端的业务质量,不代表是否最终亏损。根据慧保天下统计,已披露偿付能力数据的71家险企中,共有51家财险公司实现盈利,占比72%,累计盈利额达69.98亿元。

即便是45家综合成本率高于100%的财险公司中,也有26家公司在2023年上半年实现了盈利。

实现盈利的公司同样分化明显,大小公司差异巨大。总体而言,盈利排行前10的财险公司累计盈利56.25亿元,占总盈利额的81%,有38家公司盈利规模在1亿元以下,占总盈利公司数量的75%。而且,排名第一的国寿财险盈利达20.81亿元,远超排名第二的英大泰和7.79亿元和第三的鼎和财险6.94亿元。

20家财险公司出现不同程度亏损,且亏损总额达9.31亿元,包括珠峰财险、燕赵财险、太平科技、黄河财险、东海航运、融盛财险、中航安盟、海峡金桥、瑞再企商、亚太财险、浙商财险、合众财险、现代财险、华农财险、诚泰财险、安盛天平、国任财险、长江财险、安心财险、中原农险。

对于以一年期业务为主的财险公司而言,一时的亏损并不可怕,可怕的是持续亏损。比持续亏损更可怕的是信心的丧失。持续的亏损、低迷的投资回报率会严重挫伤股东的积极性,原有股东不愿意追加投资,其他资本也不愿意接盘,小型险企又难以依赖自身发展实现内源性增值,结果陷入经营的恶性循环,求生不得,求死不能——而这样的局面已经开始出现,小型财险公司股权挂牌无人问津,冻结股权拍卖流拍的新闻市场时常见诸报端。

以下就是2023年上半年非上市财险公司综合赔付率、综合费用率、综合成本率以及净利润等指标及其简单解读:

1、31家公司综合成本率在100%-110%之间,包括国任财险、利宝保险、久隆财险、北部湾财险、都邦财险等等,在这31家险企中,国任财险、亚太财险、中航安盟、华农财险、燕赵财险、浙商财险、珠峰财险、中原农险和安盛天平9家险企2023年上半年净亏损,其他险企均有不同程度盈利。

2、非上市财险中规模最大的第二梯队险企,国寿财险、中华联合财险综合成本率分别为98.36%和99.82%,净利润分别为20.81亿元和5.88亿元,在已披露的险企中分别位列第1位和第4位。

3、“富二代险企”主要是指股东业务资源丰富的险企,在综合成本率低于100%的企业中,约半数险企符合这一特征。例如,中石油专属财险上半年综合成本率为77.36%,鼎和财险、英大泰和财险两家电网系险企也表现出较强承保盈利势头,综合成本率分别为80.08%、85.5%。

4、互联网巨头系“喜忧参半”。腾讯参股的三星财险,蚂蚁金服旗下国泰财险,京东参股的安联财险,滴滴、联想参股的现代财险均是典型的互联网巨头险企,其中三星财险、国泰财险实现承保盈利,综合成本率分别为86.42%和98.83%,安联财险和现代财险出现了不同程度的承保亏损,现代财险的综合成本率甚至高达148.16%。

5、2023年上半年,“小而美”的外资企业表现异常亮眼,7家外资企业综合成本率低于100%,4家外资企业综合成本率低于90%。其中,美亚财险、日本财险、苏黎世综合成本率分别为68.12%、72.19%、77.62%。

值得注意的是,凯本财险的综合成本率为负值,为-87.03%,主要是由于其综合费用率为-145.12%导致的。