核心观点

截至2024年2月23日,转债市场556支转债中,41支发布了业绩快报,265支发布了业绩预告,具体来看,超六成发行人预计2023年实现盈利,但预喜率下滑7.54pcts,降至42.81%,预告净利润同比下降2.47亿元,整体业绩承压。

分行业看,公用事业、轻工制造与汽车行业预喜率超过75%,且预告净利润同比提升。公用事业主要受到上游成本下降与终端需求增长的双重拉动;轻工制造则受益于降本增效与下游景气度复苏,预喜率大幅提升51.28pcts;汽车产销量在多重利好共振中显著增长,带动零部件企业创下产销新高。

然而,房地产持续下行对建筑材料与建筑装饰行业造成较大冲击,面临下游需求不振、回款延迟、坏账增加等问题,预喜率不足两成;农林牧渔行业受制于生猪与肉鸡价格持续低迷,盈利能力显著下滑,预告净利润平均大幅亏损9.2亿元。

市场表现上看,业绩预告表现较好或前期超跌的行业在2月反弹行情中呈现显著优势,展望后市,业绩拉动与困境反转或成为后续价格拉动重要驱动因素。

市场回顾:上周,权益市场继续上攻,转债市场也随之上扬,价格提升,估值压缩;一级市场锋工转债上市;截至上周五,转债市场存量规模8465.98亿元,较年初减少236.01亿元;锋工转债上市首周涨超26%,截至上周五,转股溢价率52.51%,仍低于市场中位水平。

一、转债聚焦

近期,上市公司陆续发布2023年度业绩快报或预告,截至2月23日,556支转债中已有41支(占比7.37%)披露了年度业绩快报,另有265支(占比47.66%)披露了年度业绩预告。对比2022年业绩快报和预告情况,2023年度转债发行人业绩承压,盈利能力整体下滑明显。

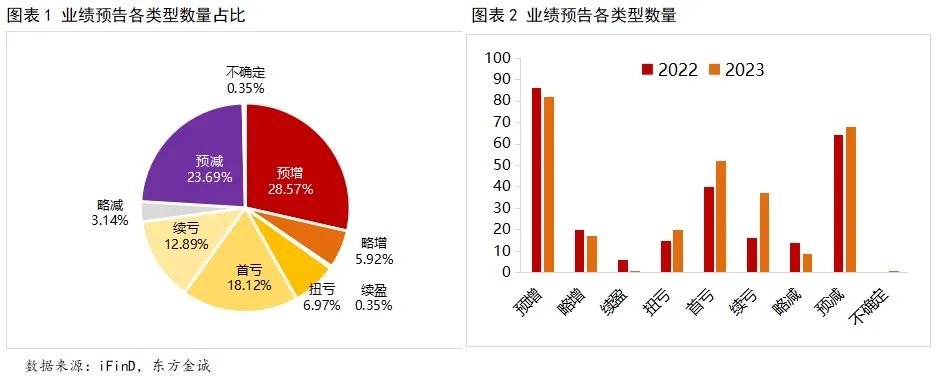

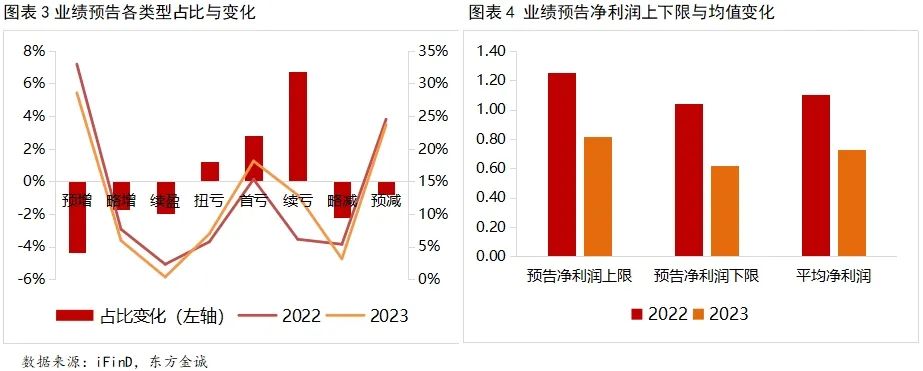

具体来看,已披露2023年业绩预告(含业绩快报)的转债发行人中,预增103支(33.66%),略增9支(2.94%),续盈1支(0.33%),扭亏20支(6.54%),预喜率较2022年下降7.54pcts为42.81%;同期,预告首亏53支(17.32%)、续亏37支(12.09%)、略减9支(2.94%)、预减68支(22.22%)、不确定1支(0.33%)、其中首亏、续亏数量较2022年明显增加。可以看到,2023年宏观经济消费、投资修复动能不足在微观企业层面得到印证,转债市场发行人整体业绩承压,预告净利润上下限均值同比下降0.37亿元,净利润预亏的转债发行人共计90家(包括首亏、续亏),较2022年大幅增长60.71%,预增、略增、续盈的企业数量也均有减少。

公用事业、轻工制造、汽车行业2023年预告业绩亮眼,预喜率与预告净利润均实现同比提升;农林牧渔、食品饮料、建筑材料的业绩则下滑显著。

分行业看,转债发行人中业绩预告或快报披露数量超过5家的行业中,仅公用事业、轻工制造、汽车与纺织服装行业预喜率超过50%,且实现预告净利润增长,其中轻工制造行业实现困境反转,预喜率大幅提升51.28pcts达到84.62%,预告净利润也由2022年亏损0.08亿元提升至盈利3.76亿元,实现扭亏为盈。转债市场大部分行业2023年经营业绩恶化,预喜率明显下滑,其中建筑材料、建筑装饰与农林牧渔行业预喜率不足两成,且预告净利润亏损幅度较大。此外,非银金融、美容护理、商贸零售、银行等行业预告数量均不超过3支,但预喜率达到100%,而煤炭行业仅三支转债发行人发布预告,且无一支预喜。

归纳2023年业绩变化成因,发现公用事业、轻工制造、汽车行业预喜率超过75%,主要源于精细化管理下的降本增效,以及经济回暖进程中部分细分行业景气度率先复苏。

公用事业行业受益上游燃料及原材料成本下降、终端需求增长,购销差价明显改善,加之企业有意识的精细化管理使资源配置效率有效提升,晶科转债、长集转债、嘉泽转债等发行人实现营收与净利润同比大幅增长,其中嘉泽转债的新能源电站项目顺利建成出售,带动2023年净利润(预告净利润上下限均值)提升至7.89亿元。

轻工制造行业精细化管理效果显著,欧22转债、荣23转债、蒙娜转债等多家转债发行人通过关闭低效产能、控制期间费用、加强风险管理等方式实现降本增效;同时,国内经济回暖也带动造纸、医用大麻、饮料等细分行业景气度复苏,对上游制造业形成显著拉动,鹰19转债、永吉转债、嘉美转债发行人均迎来产能释放。

2023年受车企掀起价格战、地方联合车企开展补贴、国六标准实施以及汽车整车强势出海等因素共同作用,汽车整车产销量创历史新高,并带动产业链上的汽车零部件企业业绩大增。其中,拓普转债、爱迪转债、银轮转债等发行人拥有领先技术与核心产品,在全球市场迎来订单释放,营收亮眼,但由于前期扩产进度较快,市场竞争激烈,盈利空间受车企降价保量影响被动压缩,成本与费用控制重要性有所凸显;轮胎行业迎来全面复苏,订单供不应求,赛轮转债与麒麟转债发行人均创产销新高,分别预盈31亿元、13.5亿元。

生猪与肉鸡价格持续低迷对农林牧渔行业造成较大冲击,建筑材料与建筑装饰行业受制于房地产市场持续下行,经营业绩显著恶化。

农林牧渔行业2023年业绩预告整体不佳,13位转债发行人中8位预告首亏,主要由于生猪与肉鸡价格持续低迷,但成本高位运行,显著制约盈利水平,其中雪榕转债、温氏转债、晓鸣转债等发行人虽实现销售扩张,但因价格因素均为大幅亏损。

建筑材料与建筑装饰行业受到房地产市场下行拖累明显,营收和毛利大幅下滑,公司经营业绩与盈利能力显著承压。2023年,房企信用风险持续暴露导致产业链上游相关企业回款不及预期,坏账显著增加,信用减值明显吞噬企业盈利空间,其中天路转债、冀东转债分别预亏5.49亿元、14.5亿元,科顺转债在实现营收增长、毛利稳定的情况下,由于信用减值大幅上升导致预亏3.75亿元,岭南转债、岩土转债、中装转2由于毛利下降叠加回款延迟,亏损5-9亿元。建筑装饰行业仅能辉转债与华阳转债通过改善产品布局——分别进入光伏与数字化领域,降低了房地产周期影响,成功实现预增,其余发行人均预告续亏或预减。

从转债市场表现来看,2月以来,业绩强势行业转债价格表现显著优于弱势行业,展望后市,业绩拉动与困境反转将成为转债价格主要驱动因素。

2月以来转债市场跟随权益触底反弹,但各行业反弹幅度不一,结合已披露业绩预告(绝大部分发行人集中于1月末发布)看到,截至2月23日,业绩预喜率较高的公用事业、轻工制造与汽车行业,2月平均收涨3.42%,领先于各行业整体水平,转股溢价率平均上升1.53pcts;而预喜率较低的建筑材料、建筑装饰、农林牧渔行业转债2月市场反弹有限,平均仅收涨1.39%,显著低于市场均值的3.39%,而转股溢价率平均上升5.40pcts,估值进一步抬升。

展望后市,当前转债市场价格中枢虽然不算太高,但估值已经达到历史绝对高位,这将成为短期压制转债价格反弹空间的重要因素;同时2月转债与权益市场的触底反弹更多得益于稳增长政策发力,后续转债市场能否缓解当前高估值压力并继续上行,将主要依赖于宏观经济及行业回暖背景下的业绩拉动与困境反转。其中,公用事业、轻工制造与汽车行业转股溢价率均值目前42.25%,低于市场均值,短期估值压力不大,未来受益于较强业绩表现,有望迎来转债及正股价格进一步走强;食品饮料、计算机、机械设备、电子与电力设备行业2023年预喜率与利润同比下滑,但正股1月调整幅度较深,2月迎来快速修复,带动转债2月涨幅居前(分布于3-6%),转股溢价率压降6.01pcts至77.82%。总体来看,随着2024年经济回暖、需求复苏,部分超跌行业有望迎来估值和价格修复,对于目前估值压力尚可、盈利预期明确的转债个券可提前布局。

二、上周市场回顾

2.1 二级市场

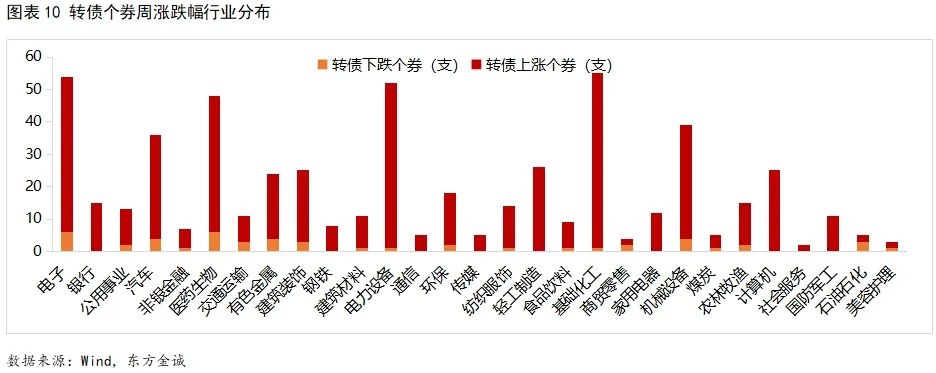

上周,权益市场主要指数表现强势,上证指数、深证成指、创业板指分别收涨3.24%、1.88%、0.67%。周一,市场迎来龙年开门红,沪指收复2900点,成交额9573亿元,北向资金小幅净卖出63.75亿元;周二,沪指录得5连阳,三大指数涨跌不一,成交额缩量至7894亿元,北向资金净卖出1.23亿元;周三,A股涨势延续,市场成交额放量至9803亿元,北向资金净买入135.95亿元;周四,两市超4500支个股上涨,成交额8224亿元,北向资金净买入36.89亿元;周五,沪指8连阳重回3000点,全市场逾百股涨停,市场成交额9220亿元,北向资金净卖出0.92亿元。分行业看,申万一级行业指数全线上涨,传媒涨超13%,计算机、通信涨超11%,社会服务、煤炭涨超8%,轻工制造、机械设备涨超7%。

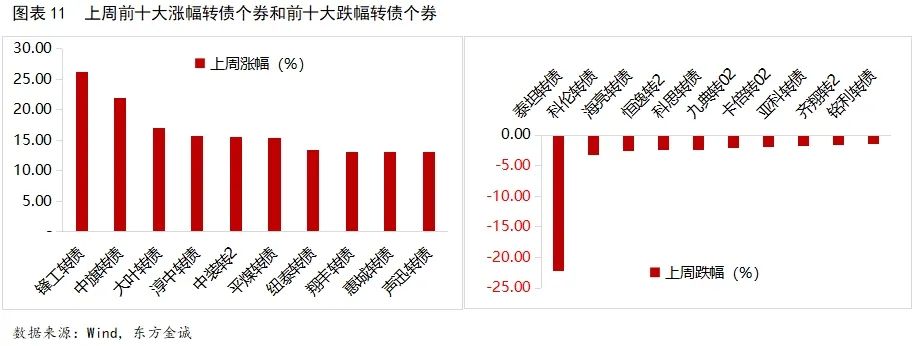

上周,转债市场跟随权益市场震荡上扬,转债市场三大指数跟随权益市场震荡上涨,中证转债、上证转债、深证转债指数分别收涨1.74%、1.72%、1.76%,日均成交额小幅缩量至4335.08亿元,较上周缩量26.79亿元。从价格看,转债市场大多个券上涨,565只转债中508只个券上涨,49只个券下跌,上涨个券主要以基础化工、电力设备、电子居多,下跌个券主要以电子、汽车、有色金属为主。从个券看,新上市锋工转债涨超26%,中旗转债涨超21%,大叶转债涨超17%,淳中转债、中装转2、平煤转债涨超15%;下跌转债中,泰坦转债跌逾20%,科伦转债跌逾3%,海壳转债、恒逸转2、科思转债、九典转02跌逾2%。

2.2 转债价格和估值

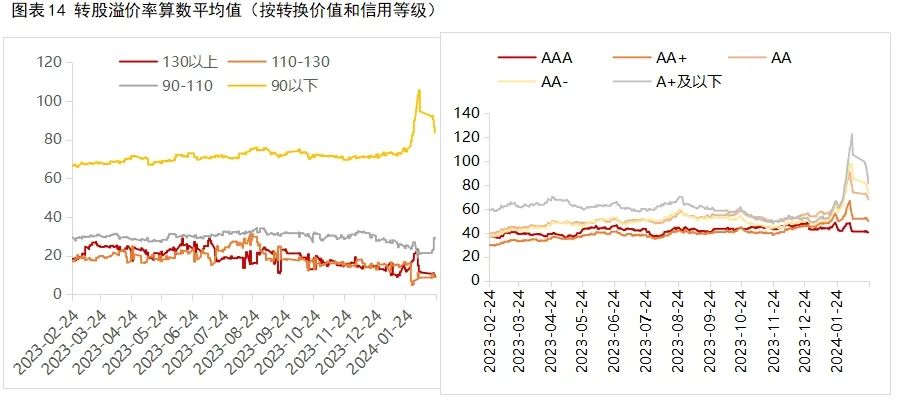

上周,转债市场价格提升,估值压缩。转债价格方面,上周,全市场转债价格算术平均值和中位数分别为118.89元、111.94元,相比前周上升3.65元、3.03元,主要为110元以上转债数量增加所致。转股溢价率方面,上周,全市场转债转股溢价率算术平均值和中位数分别为69.23%、53.35%,较上周下降12.27pcts、10.96pcts,其中,转股价值90以下转债转股溢价率算术平均值下降10.82pcts,信用评级A+及以下级别转债转股溢价率算术平均值下降23.95pcts;纯债溢价率方面,全市场转债纯债溢价率算数平均值和中位数分别为22.27%和14.05%,较前周上升3.27pcts和2.61pcts,其中,纯债价值80-90区间转债纯债溢价率上升6.84pcts,A+及以下评级转债的纯债溢价率下降5.59pcts。

2.3 一级市场

上周,无转债发行,锋工转债上市,截至上周五,转债市场存量规模8465.98亿元,较年初减少236.01亿元。

上周,锋工转债上市,首日涨超22%,首周收涨26.10%,表现强势,截至上周五,锋工转债转股溢价率约52.51%,仍低于市场中位水平。

条款跟踪方面,多只转债公告将下修转股价格。上周,红相转债公告将转股价格由7.08元/股下修至3.70元/股,海王转债公告将转股价格由11.64元/股下修至7.18元/股;大叶转债、泰林转债、漱玉转债、海顺转债、中贝转债、盛路转债、盟升转债、华兴转债、宏昌转债公告董事会提议下修转股价格;好客转债、润禾转债、中能转债、斯莱转债、彤程转债、新化转债、江山转债、豪鹏转债、新乳转债、柯蓝转债、亿田转债、上声转债、百畅转债、新星转债、春23转债、豪能转债、川恒转债、大丰转债、洁美转债、神通转债、洁美转债、声讯转债、京源转债、东亚转债、丽岛转债、宏辉转债、联泰转债、三羊转债、起帆转债、春23转债、游族转债、章鼓转债公告不下修转股价格;荣23转债、双良转债、神马转债、宏川转债、力合转债、凯中转债、镇洋转债、章鼓转债、亚药转债、金农转债、红墙转债、宏微转债、岩土转债、亚泰转债、长集转债、祥源转债、国城转债、龙星转债、亚科转债公告预计触发转股价格下修条件。上周,力合转债公告不提前赎回;福能转债、金诚转债、大秦转债公告预计满足提前赎回条件。

截至2024年2月23日,共计15只转债通过证监会核准待发,合计96.58亿元,共计19只转债过发审委,合计228.72亿元(见附表1)。

本文作者 | 研究发展部 冯琳 翟瑞

权利及免责声明

本研究报告及相关的信用分析数据、模型、软件、评级结果等所有内容的著作权和其他相关知识产权均归东方金诚所有,东方金诚保留一切与此相关的权利,任何机构及个人未经东方金诚书面授权不得修改、复制、逆向工程、销售、分发、储存、引用或以任何方式传播。

本研究报告中引用的标明出处的公开资料,其合法性、真实性、准确性、完整性均由资料提供方/ 发布方负责,东方金诚对该等资料进行了合理审慎的核查,但不应视为东方金诚对其合法性、真实性、准确性及完整性提供了任何形式的保证。

由于评级预测具有主观性和局限性,东方金诚对于评级预测以及基于评级预测的结论并不保证与实际情况一致,并保留随时予以修正或更新的权利。

本研究报告仅用于为投资人、发行人等授权使用方提供第三方参考意见,并非是对某种决策的结论或建议;投资者应审慎使用本研究报告,自行对投资行为和投资结果负责,东方金诚不对其承担任何责任。

本研究报告仅授权东方金诚指定的使用者使用,且该等使用者必须按照授权确定的方式使用,相关引用必须注明来自东方金诚且不得篡改、歪曲或有任何类似性质的修改行为。

未获授权的机构及人士不应获取或以任何方式使用本研究报告,东方金诚对本研究报告的未授权使用、超授权使用和非法使用等不当使用行为所造成的一切后果均不承担任何责任。

编辑:HX