分仓佣金改革正逐步落地。

近日,21世纪经济报道记者了解到,部分基金公司已与券商签订新佣金方案,有券商的存量主动管理型公募产品分仓佣金降至“万五”,还有一部分券商分仓佣金降至万四。

不过,也有华南某头部基金公司人士表示,目前尚未签订新的合同,还在观望,公司也在探讨“能否在监管要求的范围内,一些核心的渠道还是按照打满的情况签,而一些非核心的渠道降到更低的水平”。

7月末,深圳证监局向辖区各券商及基金公司下发关于传达公募基金行业费率改革工作相关要求的通知(以下简称《通知》),在合理调降公募基金的证券交易佣金费率方面给出指引,同时相关改革措施涉及规则修订,将于2023年底前完成。随着第四季度的到来,公募基金证券交易佣金费率改革已箭在弦上。

在业内人士看来,在公募行业降费的背景下,分仓佣金下调在预期之内。有券商人士直言,过往有研究特色的中小券商投入研究所的力度可能会受边际影响比较大,后续会面临一定的人才流出压力,也可能形成一轮行业洗牌,“研究所后续的竞争格局可能是,降佣压力比较小的头部券商,以及愿意投入机构化赛道的中小券商会更有竞争力。”

记者了解到,在部分基金公司与券商新签订的合同中,部分产品的佣金从万八降至万四。

有业内人士透露,先行启动降佣行动的多为议价能力较弱的小型券商,在基金公司方面,每家公司和券商谈的情况不一样,要看具体产品,也有基金公司实行的是阶梯式降低分仓佣金费率。

不过,也有多家基金公司人士表示,目前尚未签订新的合同,还在观望,上海某基金人士透露,受市场影响,基金销售早已进入了寒冬,现在基金产品很难销售,公司也没有主动去推进签新的合同,将来会按照监管要求执行。

华南某头部基金公司人士则表示,公司内部在探讨“能否在监管要求的范围内,一些核心的渠道还是按照打满的情况签,而一些非核心的渠道降到更低的水平”。

券商分仓收入是指券商通过提供基金承销或行业、公司研究等服务后,从基金公司获得的佣金。分仓佣金是指基金公司委托多个证券商同时进行基金买卖交易,交易成交后,按实际成交金额数的一定比例向证券商交纳的费用。

简单来说,基金分仓佣金就是证券商代理基金公司买卖基金成交后的经营收入,或者说手续费收入。

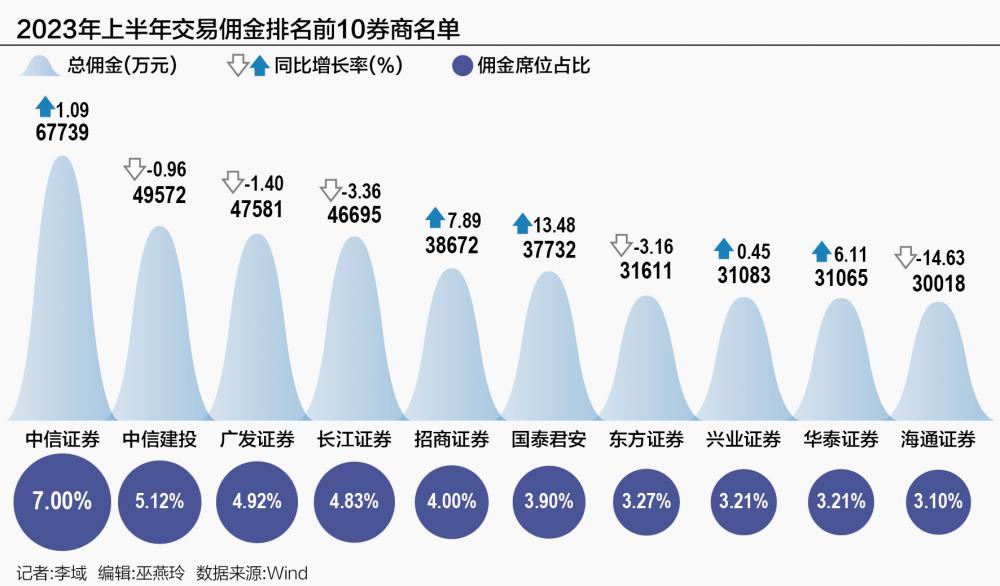

Wind数据显示,2022年,券商分仓佣金收入为188.7亿元,同比下降15%;2023上半年券商分仓佣金收入为97.35亿元,同比上升3.76%。

7月末,深圳证监局向辖区各券商及基金公司下发了《通知》,在备受市场关注的合理调降公募基金的证券交易佣金费率方面,通知要求,一是,被动股票型基金产品不得通过证券交易佣金支付研究咨询服务等费用,且交易佣金不得超过市场平均佣金费率水平。二是,其他类型基金产品可通过证券交易佣金支付一定比例的研究咨询服务等费用,但交易佣金费率不得超过市场平均佣金费率水平的两倍。三是,完善交易佣金分配制度,进一步降低基金管理人在单一证券公司的交易佣金分配比例上限。

同时,上述通知提及,相关改革措施涉及规则修订,将于2023年底前完成。随着第四季度的到来,公募基金证券交易佣金费率改革已进入倒计时阶段。

有行业人士表示,券商下调公募分仓佣金费率是公募基金费率改革的重要内容之一,旨在降低投资者的交易成本和基金的运营成本,提高基金的收益水平和市场活力。

对于券商而言,这意味着传统的分仓佣金收入将受到压缩,需要寻找新的增长点和差异化优势。对于投资者而言,这也要求更加关注基金的业绩表现和风险控制能力。

有券商分析师给出测算,以2022年为基数,将股混基假设佣金率以万五计算,指数型基金以万二点五计算,其他基金佣金率维持不变。这样计算出来公募基金总佣金收入由188.4亿元降至119.3亿元,下滑37%。

据平安证券非银金融团队测算,若被动指数型、增强指数型基金平均交易佣金费率下降至0.023%,其他类型基金平均交易佣金率下降至0.046%,基于2023年7月20日各类公募基金资产净值占比及2022年交易佣金规模和平均费率测算,公募基金交易佣金预计下降81亿元,占2022年交易佣金的43%。

降低分仓佣金比例后,券商研究所也将面临一轮行业洗牌。

据了解,券商机构中陆续有研究所计划采取末尾淘汰制,尤其是中小型券商。市场还传出沪上知名券商研究所的优化方案,除了首席和新人,年底优化三成研究员,尽管公司相关人士予以否认,但该传闻还是在市场上进一步发酵。

有券商人士直言,相对来说,降佣直接影响比较大的肯定是有研究特色的中小券商,如天风、长江等。因为研究所业务跟机制绑定比较强,但过往有研究特色的中小券商投入研究所的力度,可能边际影响会比较大,后续会面临一定的人才流出压力,也可能是一轮行业洗牌。

上述人士表示,往后看还是有些券商是愿意顶住短期压力,布局研究所,看好市场长期的机构化趋势,比如方正证券。所以后续竞争力比较强的券商,一类是降佣压力比较小的头部券商,另外一类则是愿意投入机构化赛道的中小券商。

值得关注的是,在持续降佣的背景下,业内多家券商已经开始探索多元化收入模式。

天风证券在半年报中表示,其研究所以产业链研究方法为核心,致力于打造国家级产业研究智库,为产业、上市公司、二级市场投资者服务。

国盛证券称,2023年以来,证券公司投研业务呈现从严监管、竞争白热化趋势,行业佣金费率将出现下行。国盛证券积极通过对私募客户、外资机构提供优质服务,打造投研业务新的增长点,截至报告期末已覆盖外资机构108家,私募佣金相关收入呈现逆势增长。

在业内人士看来,公募佣金费率的下降,虽然意味着市场规模在缩小,但也意味着市场进入的门槛在提高。

招商证券半年报显示,上半年公司持续推动研究业务转型变革,持续提升对公募、保险、私募等领域核心客户服务水平,拓展第一曲线收入,同时积极探索“研究+”业务,推进研究与业务的深度融合,全力做大内部价值创造的第二曲线收入。